トルコリラ問題の本質とは?暴落を招いた5つの要因と今後の影響

トルコリラ問題とは?背景を知れば見えてくる「なぜ暴落したのか」

近年、トルコリラの急激な下落が世界中の投資家や経済アナリストの注目を集めています。その背景には、単なる為替の変動では説明できない深い要因が存在します。本記事を読むことで、トルコリラの暴落がなぜ起きたのかを体系的に理解できます。

「高金利なのになぜリラは買われないのか?」「なぜエルドアン大統領は金利を下げ続けるのか?」といった疑問を持つ方も多いのではないでしょうか。その答えを丁寧に解説します。

読者の皆さんと同じように、筆者もかつてはニュースを追いかけるだけで本質が見えてこないと感じていました。ですが、構造的な問題や政策決定の経緯を知ることで、リラの動きがより明確に見えるようになります。

この記事で分かること

- トルコリラの暴落を引き起こした主な原因とその関係性

- エルドアン政権の経済政策が市場に与えるインパクト

- 中央銀行の金利政策とインフレ抑制のジレンマ

- 今後のトルコリラ相場の見通しと投資判断のポイント

- 日本の個人投資家が注意すべきリスクと対策

トルコリラの暴落が起きた背景とは

トルコの経済構造と慢性的なインフレ

トルコ経済は長年にわたり高インフレに悩まされてきました。2022年のインフレ率は年率85%を記録し、物価の上昇が日常生活に大きな影響を与えています。

主な要因として、以下のような構造的課題が挙げられます。

- 輸入依存型の産業構造(エネルギー・原材料)

- 高い経常赤字と外貨不足

- 不安定な雇用と低い生産性

インフレにより通貨の実質的な価値が下がり、リラの信頼性が損なわれ続けています。

中央銀行の政策金利操作の影響

トルコ中央銀行は近年、政治的圧力の下で金利を引き下げてきました。たとえば2021年には政策金利を19%から14%に大幅に下げています。

これはインフレ抑制に逆行する動きであり、マーケットの混乱を招きました。

| 年 | 政策金利(年末時点) |

|---|---|

| 2020年 | 17% |

| 2021年 | 14% |

| 2022年 | 9% |

金利が下がるとリラの魅力が薄れ、売り圧力が高まります。これが通貨暴落の一因となっています。

エルドアン大統領の経済政策とその特徴

エルドアン大統領は「低金利=成長促進」という独自の経済観を持ち、中央銀行に対して度々介入を行ってきました。彼の方針により、経済政策はしばしば短期的視点に偏っています。

- 大規模な公共事業による一時的な景気刺激

- 選挙前の政策金利引き下げ圧力

- 反グローバル化的な通貨防衛政策

これにより、投資家や市場関係者はトルコ政府の方針に対し不信感を抱くようになりました。

外貨準備高の低迷とそのリスク

2023年時点のトルコの外貨準備高は約580億ドルにとどまっており、同規模の新興国と比較しても非常に低水準です。

これにより以下のようなリスクが懸念されます:

- リラ急落時の通貨防衛能力の不足

- 輸入代金の決済遅延

- 外国からの信頼失墜

準備高が不足している国は、投機筋の攻撃対象となりやすいのです。

政府と中央銀行の信頼性低下がもたらす影響

政策の一貫性や透明性の欠如は、金融市場の混乱を招きます。とくに2021年以降、トルコ中央銀行の総裁が短期間で交代するなど、ガバナンス上の問題が深刻化しました。

その結果:

- 外国投資家の資金撤退

- 通貨スワップの締結難航

- 国際格付けの引き下げ

信頼を失った政府と通貨には、長期的な投資は集まりにくいという厳しい現実があります。

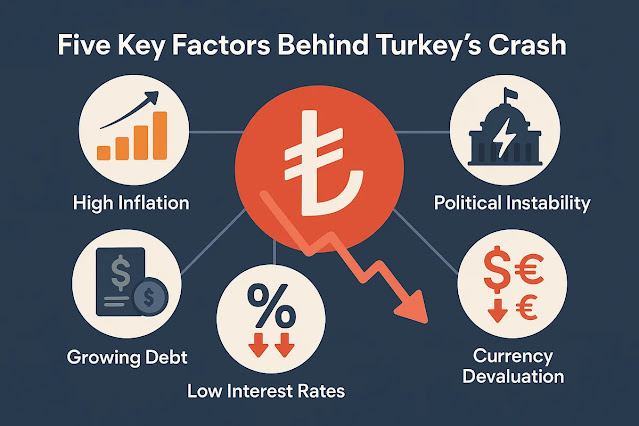

トルコリラの暴落を招いた5つの主要因

インフレ率の異常な上昇と生活コストの増大

トルコの消費者物価指数(CPI)は2022年に前年比85%以上の上昇を記録しました。これは日常品やエネルギー価格の急騰によるもので、庶民の生活を直撃しています。

とくに以下のような分野で影響が大きく出ています:

- パンや卵などの食品価格の上昇

- 電気・ガス代の値上げ

- 賃金上昇が物価に追いつかない状況

生活インフラが不安定になると、通貨への信頼も同時に失われます。

政治的リスクと地政学的リスクの高まり

トルコは中東・欧州の中間に位置し、国際政治の影響を強く受ける地域です。特に近年は以下のようなリスクが注目されています。

- ロシアとの関係強化によるNATO内部の摩擦

- シリア問題と国境管理の不安定さ

- 国内クーデター未遂後の強権体制への移行

政治の先行きが見えない国に資金が流入しにくいのは市場の常識です。

金融緩和政策の継続とその副作用

他国がインフレ対策で利上げに動く中、トルコは逆行して金利を引き下げてきました。これによりリラの売りが進行し、通貨の下落に拍車をかけました。

| 時期 | 政策動向 |

|---|---|

| 2021年後半 | 4回連続で利下げ(合計5%) |

| 2022年 | 年末までに政策金利を9%へ引き下げ |

このような政策は短期的な景気刺激にはなっても、長期的な通貨の安定には逆効果です。

外国投資家の資本流出と信頼喪失

リスクの高まりとともに、海外からの資金がトルコ市場から撤退する動きが加速しました。モルガン・スタンレーによると、2023年の上半期だけで約35億ドルの資金が流出したとされています。

外国人投資家の離脱によって、以下のような悪循環が生じています:

- リラ売り圧力の増大

- 株式・国債市場のボラティリティ上昇

- 企業の資金調達コストの増加

通貨防衛の失敗と為替介入の限界

トルコ政府はリラ急落を防ぐために市場介入を実施しましたが、十分な成果は得られていません。準備高が限られる中での介入は一時的な効果にとどまり、投資家の不安を払拭するには至りませんでした。

以下の事例がその象徴です:

- 2021年12月:ドル買い圧力を抑えるため10億ドル規模の市場介入

- 2022年8月:政策金利据え置き発表後に緊急通貨介入

通貨防衛には限界があり、構造改革なしでは長期安定は見込めません。

トルコリラ問題が及ぼす国内外への影響

トルコ国民の生活と社会不安

トルコ国内では通貨価値の下落により、日用品や輸入品の価格が大幅に上昇しています。実際、2023年の食品価格は前年に比べて約70%上昇し、低所得層を中心に生活苦が広がっています。

- 公共交通機関の運賃値上げ

- 最低賃金の見直しと実質賃金の乖離

- 失業率の上昇と若年層の流出

経済不安は社会不安と結びつき、治安や政治情勢にも影響を与える可能性があります。

企業活動と輸出入業への影響

急激な為替変動は、企業の原材料調達コストや輸出競争力に大きく影響します。2022年の統計では、輸入コストが前年比で35%以上増加したと報告されています。

影響を受ける主な業種:

- 建設業(鉄鋼・セメントなどの原材料が輸入依存)

- 製造業(機械部品の価格上昇)

- 小売業(消費者需要の減退)

輸入コストの高騰は、企業利益の圧迫と人件費削減を招く要因になります。

周辺新興国経済への波及リスク

トルコリラの下落は、類似した経済構造を持つ他の新興国にも連鎖的な影響を及ぼす恐れがあります。特に中東や東欧の国々では、対トルコ貿易比率が高く、輸出業に打撃が広がる懸念があります。

| 国名 | トルコへの輸出比率(対GDP比) |

|---|---|

| ブルガリア | 6.1% |

| ジョージア | 5.4% |

| レバノン | 4.8% |

観光産業への短期的プラスと長期的懸念

リラ安によって外国人観光客にとってトルコは「割安な国」となり、短期的には観光収入が増加しました。2023年には年間5000万人を超える観光客が訪れ、過去最高を更新しています。

しかし、同時に以下のような課題も指摘されています。

- 宿泊施設・観光地のインフレによる収益圧縮

- 人件費や原価上昇で経営が不安定化

- 治安や政治不安による予約キャンセルの増加

観光業は外貨獲得の柱である一方、持続性のある戦略が求められています。

グローバル金融市場の反応とリスクオフの動き

トルコリラの暴落は一国の問題にとどまらず、世界の金融市場にも波及します。2021年末には新興国通貨全体がリスク回避の影響を受け、一部のファンドが新興国市場から資金を引き上げました。

とくに影響が顕著だったのは以下の通貨です:

- 南アフリカランド

- ブラジルレアル

- インドネシアルピア

トルコ発の金融不安が世界の市場心理に影を落とす事例は過去にも多数あります。

日本や個人投資家にとってのトルコリラ問題の影響

トルコリラ建て債券・投資信託へのリスク

トルコリラ建ての債券や投資信託は、一時的に高金利を活かした商品として人気を集めました。しかし、為替の下落によって元本割れのリスクが急増しています。

- 元利金が円換算で大幅に目減り

- 信用格付けの引き下げに伴う価格下落

- 途中解約時のペナルティが大きい

高金利に惑わされず、為替リスクを冷静に見極める必要があります。

高金利スワップ狙いFX投資の現状と危険性

個人投資家に人気のあった「トルコリラ円」通貨ペアは、スワップポイントを目的とした長期保有が主流でした。しかし、通貨安の進行でスワップ利益を上回る損失が発生しています。

| 取引期間 | スワップ益(推定) | 評価損益(為替変動) |

|---|---|---|

| 2018年〜2023年 | +12万円 | -38万円 |

スワップ益はあくまで副次的な利益であり、本質は価格変動リスクの管理です。

今後の為替相場見通しと対応戦略

トルコリラは依然として下落基調にあり、経済政策や国際関係に左右される側面が強いです。専門家の間では「一時的な反発はあるが、長期的な回復は厳しい」との見方が大勢です。

- 短期売買中心の戦略への転換

- ヘッジ手法の活用(オプション取引など)

- 分散投資によるリスク低減

為替リスクの高い通貨に資金を集中させるのは避けるべきです。

トルコリラ投資で損失を抱える人の体験談

個人投資家の中には、「スワップが毎日貯まる」という営業文句に惹かれ、多額の資金を投じた結果、想定以上の損失を抱えたケースもあります。

- 退職金の半分を投資して70%以上を失った60代男性

- 毎月5万円積立で5年間継続、為替損失で元本割れ(40代女性)

- SNSの情報に流され高値掴み(20代男性)

実例から学ぶことで、今後の投資判断に活かすことができます。

日本の金融機関が取るリスク管理とは

日本国内の証券会社やFX業者も、トルコリラに関するリスク管理を強化しています。たとえば、レバレッジ制限や新規口座への注意喚起などが行われています。

| 企業名 | トルコリラに関する対応 |

|---|---|

| SBI FXトレード | 個人向けレバレッジ上限を10倍に制限 |

| GMOクリック証券 | トルコリラに関するリスク解説を強化 |

金融機関の動きからも、通貨リスクの警戒感が見て取れます。

今後のトルコリラの行方と市場予測

今後の金利政策の動向とその注目点

トルコ中央銀行はインフレ対策と通貨防衛のため、金利引き上げを再び検討しています。2023年後半には利上げに転じ、一時期24%台まで政策金利が引き上げられました。

- 市場は「一貫した金融政策」を求めている

- 政府と中央銀行の独立性がカギ

- 金利とインフレ率の乖離に要注意

今後の利上げ継続の有無が、リラ相場を左右する大きな要因となります。

IMFや国際社会との協調はあるのか?

トルコは過去にIMFの支援を受けて経済を立て直した実績がありますが、現在は政府が「独自路線」を強調しており、協調姿勢は限定的です。

| 時期 | IMF支援の状況 |

|---|---|

| 2001年 | 金融支援パッケージ導入(160億ドル) |

| 2023年 | 現時点で支援要請なし |

市場は「外部支援への依存度」と「自立した改革」のバランスを見極めようとしています。

トルコ経済の再建シナリオと課題

トルコ経済の再建には、構造改革と制度の透明化が求められます。特に以下の分野で改善が必要とされています。

- 財政赤字の削減と税制改革

- 法制度の安定化と司法独立

- 輸出主導型産業の育成

一時的な対策ではなく、根本的な信頼回復が回復への条件です。

通貨安がもたらす構造変化と希望

通貨安にはデメリットがある一方で、産業構造の変化を促すチャンスでもあります。輸出産業の拡大や、観光収入の増加といったプラスの効果も見られます。

- 自国生産の強化による輸入依存の軽減

- 外貨収入の増加による経常収支改善

- スタートアップやIT産業の成長加速

中長期的には「通貨安を活かした成長戦略」も実現可能です。

専門家・エコノミストによる相場予測

各国エコノミストの見解では、トルコリラの回復には「政治の安定」「金融政策の透明化」「外貨準備の積み増し」が必須条件とされています。

2024年の為替予測では、1ドル=35〜40リラ前後という予想が主流です。

- JPモルガン:「年内に1ドル=38リラまで下落の可能性」

- シティグループ:「金利引き上げが続けば反発も期待」

- 国内エコノミスト:「短期的な戻りは限定的」

複数のシナリオを想定し、柔軟な投資判断が求められます。

よくある質問(FAQ)|トルコリラ問題に関する疑問解消

トルコリラの暴落は今後も続く可能性がある?

専門家の多くは、短期的に下落傾向が続くと予測しています。2024年のIMFレポートでも「経済の不透明性が高く、持続的な通貨安リスクが残る」とされています。

- 金利政策が一貫していない

- インフレ率が依然として高水準(70%前後)

- 外貨準備高が脆弱(580億ドル)

市場の信頼回復には時間がかかる可能性が高いです。

トルコリラ建て債券は今すぐ解約すべき?

為替損が拡大している場合、焦って解約すると実損が確定します。金融庁も「商品の特性をよく理解したうえでの判断」を推奨しています。

| 選択肢 | リスクと注意点 |

|---|---|

| 保有継続 | 為替戻りを待つが不確実性あり |

| 中途解約 | 元本割れリスクが高い |

損益計算や為替ヘッジの有無を確認し、冷静な判断を行いましょう。

トルコの政策金利が異常に低いのはなぜ?

エルドアン大統領の「低金利で経済成長を促す」という政治的思想が強く反映されています。通常、インフレ抑制には利上げが有効とされますが、トルコは逆の政策を継続してきました。

- 2021年に19%から14%へ利下げ

- 2022年にはさらに9%まで下げた

- 国際的な経済原則に反する動き

このような政策は市場からの信頼低下を招いています。

なぜエルドアン大統領は金利を上げたがらないの?

エルドアン大統領は「金利は諸悪の根源」と公言しており、金利上昇が企業の借入コスト増を招くと懸念しています。選挙対策としても低金利政策が選好される傾向にあります。

ただしこの姿勢が、以下のような問題を引き起こしています:

- リラの価値下落

- 外国投資家の信頼喪失

- インフレの長期化

政治主導の金融政策は、経済にとってリスク要因となります。

トルコリラはいつ回復する見込みがある?

回復には時間がかかるという見方が大勢を占めています。多くのエコノミストは「信頼回復・構造改革・外貨流入」が揃わなければ難しいとしています。

- 市場では2025年以降の段階的回復を予想する声が多数

- IMFや国際支援との連携がカギ

- 短期的にはボラティリティが高いまま推移

長期的な視点での判断が必要です。

新興国通貨全体への影響はどの程度?

トルコリラの暴落は、他の新興国通貨にも波及します。2022年には南アフリカランドやブラジルレアルも一時的に下落し、新興国ファンドからの資金流出が加速しました。

| 通貨 | 対ドル下落率(2022年) |

|---|---|

| トルコリラ | -29% |

| 南アフリカランド | -8% |

| ブラジルレアル | -6% |

通貨不安は連鎖的に広がり、グローバル投資環境に影響を及ぼします。

まとめ:トルコリラ問題の本質と投資家が取るべき行動とは

トルコリラ問題は、一時的な為替変動ではなく、構造的な経済課題と政策リスクが複雑に絡み合って発生しています。インフレ率の高止まりや中央銀行の独立性欠如、政治の不確実性などが、リラの信頼を大きく揺るがせています。

とくに日本の個人投資家にとっては、高金利というメリットだけで判断すると、為替損失のリスクが大きい点に注意が必要です。これまでの例でも、スワップ狙いで長期保有した結果、元本が大きく減少したケースが多く見られます。

今後は、以下のポイントを意識して投資判断を行うことが重要です。

- 短期的な市場動向に振り回されず、長期視点を持つ

- 分散投資により通貨リスクを分散させる

- 政治・経済ニュースに敏感になり、タイムリーな対応を取る

トルコリラの動向を見極めるには、ファンダメンタルズと市場心理の両面を理解する必要があります。知識を深めたうえで、冷静かつ慎重な行動を心がけましょう。

関連記事- 【2025年版】トルコリラ マイナス金利の原因と損しない対策

- 【5つの理由】トルコリラが“ゴミ通貨”と呼ばれる本当の訳

- 【後悔】トルコリラに投資をしたのが人生最大の失敗だった5つの理由

- 【衝撃】トルコリラ破産者の末路とは?損失事例から学ぶ教訓

- 【要注意】トルコリラのデフォルト可能性が高まる5つの兆候とは

- 【知らないと危険】トルコリラのゼロクーポン債に潜む5つのリスク

- 【注意】トルコリラで強制ロスカット…3つの原因と対策を解説

- 【プロが解説】トルコリラのリスクと対策法

- 【2025年最新版】トルコリラがなくなる可能性と今後のシナリオ5選

- 【要注意】トルコリラFXで死亡する人の特徴と5つの落とし穴